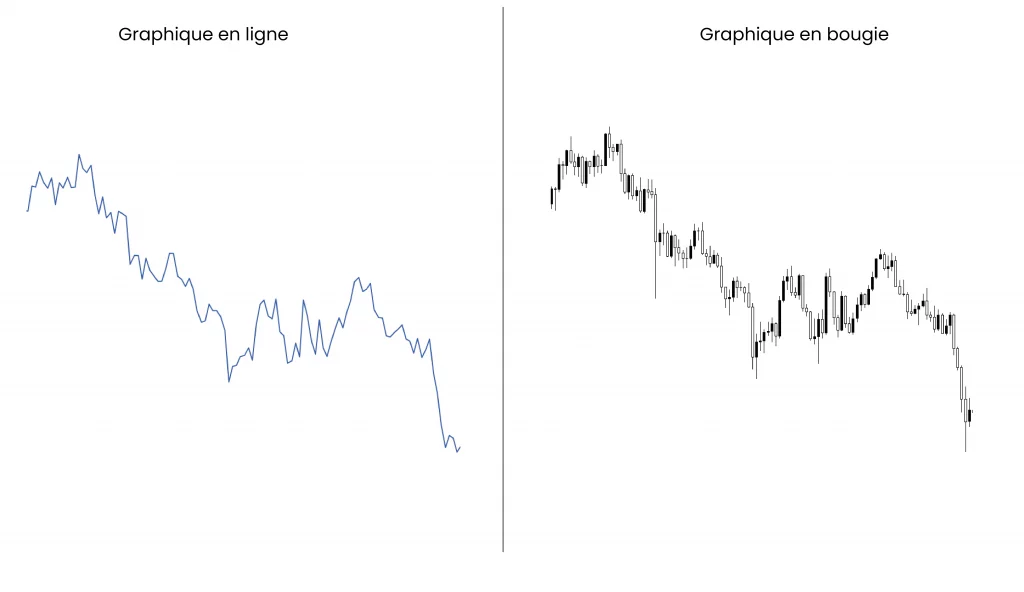

Les bougies en trading sont une représentation du prix sur les graphiques financiers. Elles permettent d’avoir accès à des informations plus précises sur les variations du prix que s’il était exprimé par une simple droite.

On parle également de chandeliers japonais, car ils ont été crées par Munehisa Honma, un Japonais, marchand de riz, qui laissera à sa mort, deux livres sur l’utilisation des bougies japonaises en trading.

L’utilisation des bougies en trading est extrêmement populaire, et l’écrasante majorité des traders particuliers passent par cette configuration graphique pour analyser les cours.

Pour certains, les bougies en trading sont l’essence même de leurs stratégies de trading et ils basent leurs positions sur des patterns de bougies.

Une bougie en trading, est associée à une timeframe, c’est-à-dire qu’une bougie peut représenter les variations du prix pendant une unité de temps défini par le trader. Je peux décider d’observer un chandelier japonais qui représente une journée, ou bien une heure.

Comment lire une graphique en bougie en trading ?

Même si la lecture des marchés financiers grâce aux bougies peut s’avérer compliquée quand on commence le trading, elle devient très rapidement une banalité. En très peu de temps, vous ne réfléchirez même plus, la compréhension sera automatique.

Pour cela, nous allons analyser l’anatomie d’une bougie en trading, de manière à détailler les différentes parties qui la composent : le corps et les mèches. Une fois ces 2 composantes du chandelier japonais connu, l’analyse technique grâce aux bougies en trading n’aura plus de secret pour vous !

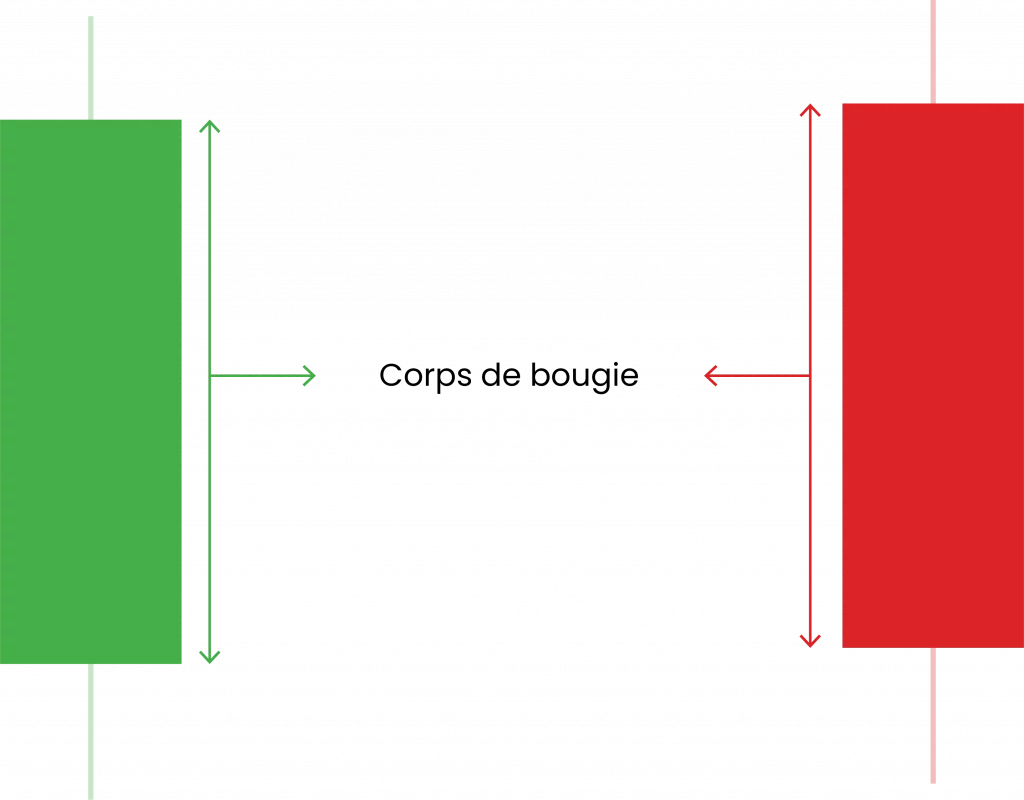

Corps d’une bougie en trading

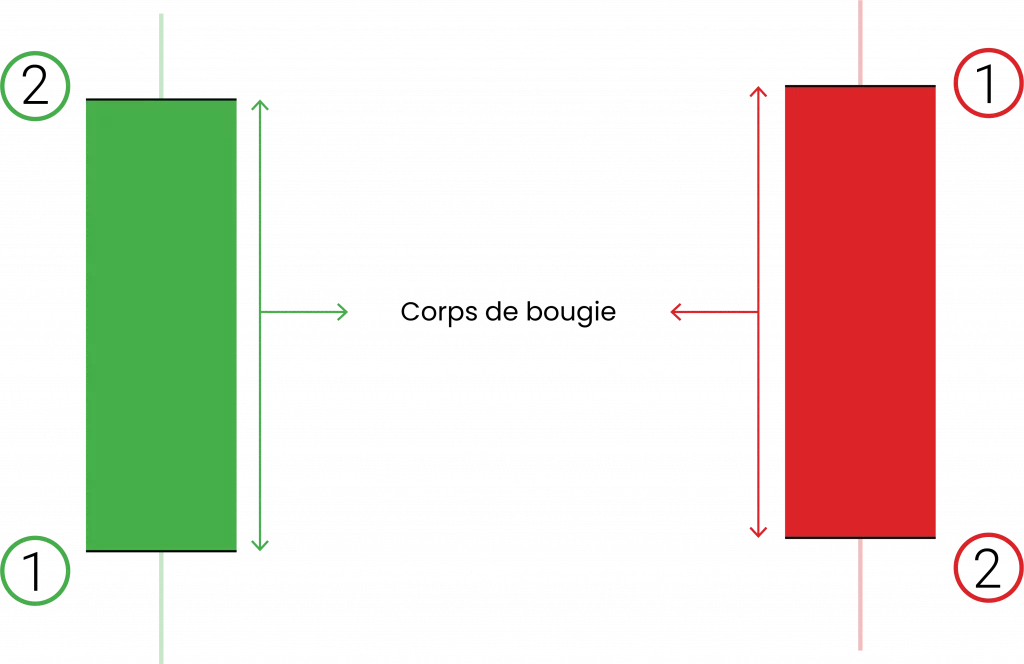

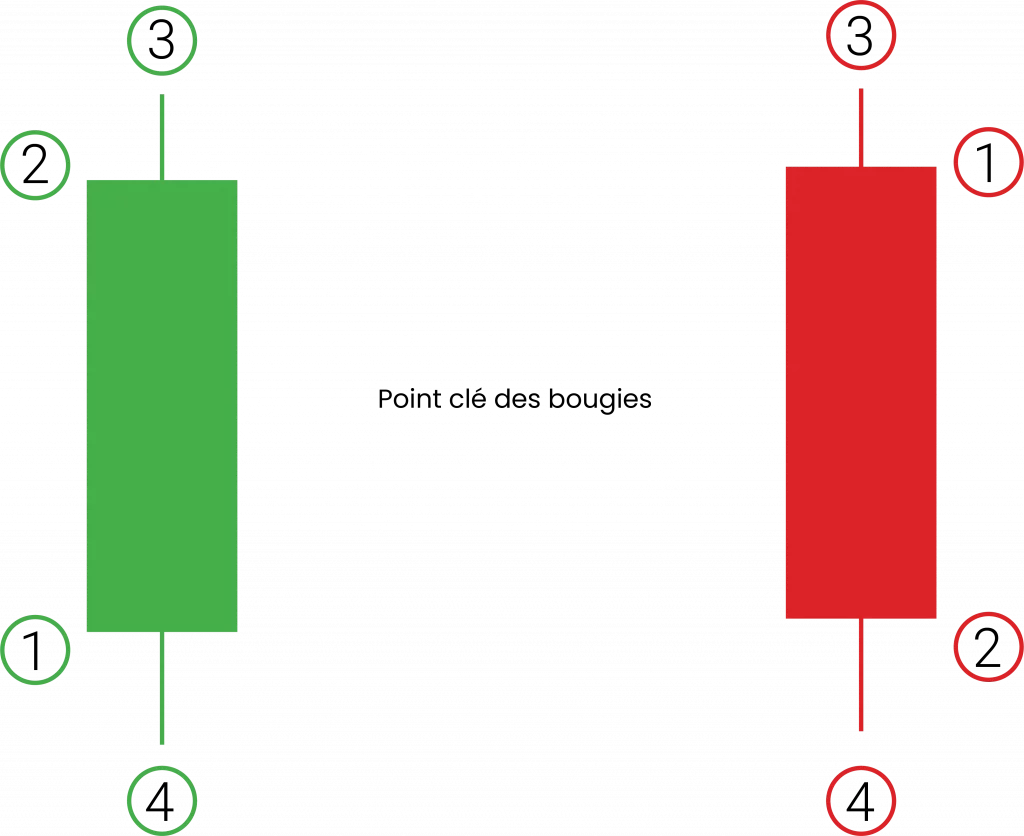

Une bougie est composée de deux parties divisées en 4 grands points. Commençons par nous concentrer sur le corps de la bougie et les 2 points qui le délimite.

Le corps de la bougie représente les variations du prix pendant une unité de temps défini par le trader. Dans le cas que nous allons aborder, prenons comme exemple une journée comme timeframe. C’est-à-dire que la bougie étudiée représentera les variations du prix sur une journée.

On remarque que le corps de bougies est défini entre deux points. Ce sont les variables présentes dans une bougie en trading. Le point numéro 1 représente le cours d’ouverture de la bougie (dans notre cas de bougie représentant une journée, ce serait la première minute associée à la journée, donc 00:00)

Le point numéro 2 quant à lui, représente le cours de clôture de la bougie sur le marché (dans notre cas de bougie représentant une journée, ce serait la dernière minute associée à la journée, donc 23:59)

Le corps d’une bougie en trading peut donc être haussier ou baissier :

- Haussier si le prix a augmenté durant l’unité de temps défini

- Baissier si le prix a diminué durant l’unité de temps défini

Les points qui composent la bougie sont donc différents dans un corps de bougie baissier et dans un corps de bougie baissier :

Dans un corps de bougie haussier :

- Le début de création de la bougie (point 1) se situe à la base du corps de bougie.

- La fin de création de la bougie (point 2) se situe au sommet du corps de bougie.

Dans un corps de bougie baissier :

- Le début de création de la bougie (point 1) se situe au sommet du corps de bougie.

- La fin de création de la bougie (point 2) se situe en bas du corps de bougie.

Techniquement, les variations visibles avec les corps de bougie en trading sont plutôt bien représentées par les graphiques en ligne, ou en droite. En effet, ces configurations différentes représentent plutôt fidèlement les variations du prix sur une période donnée.

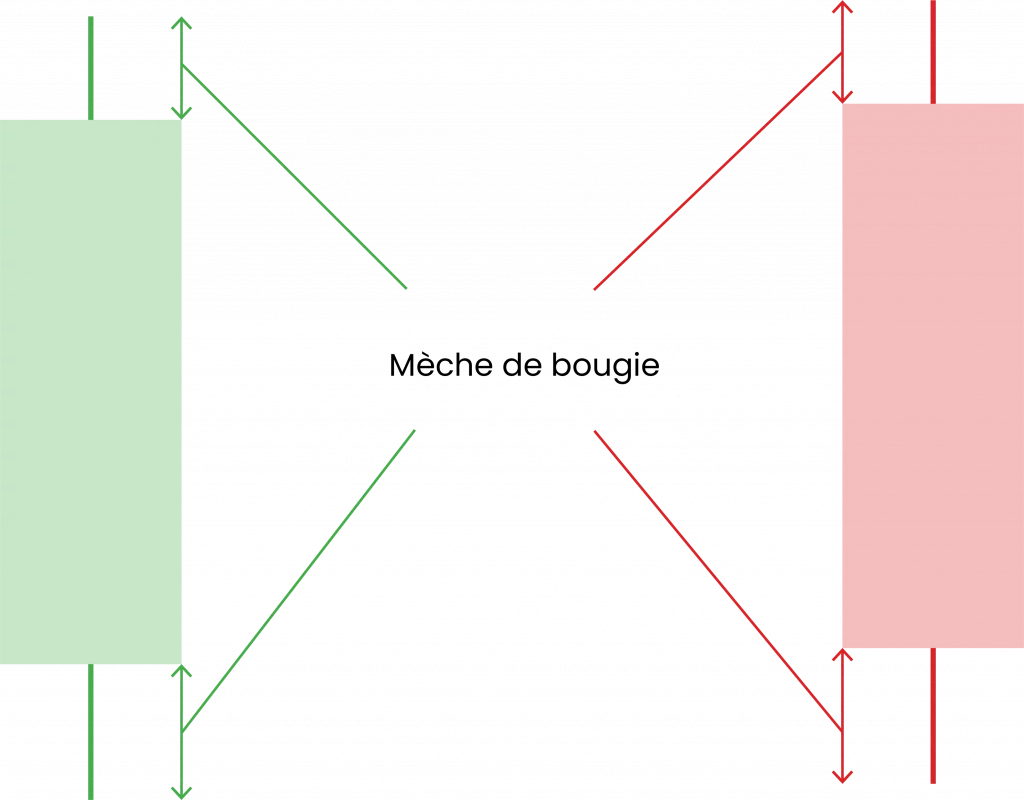

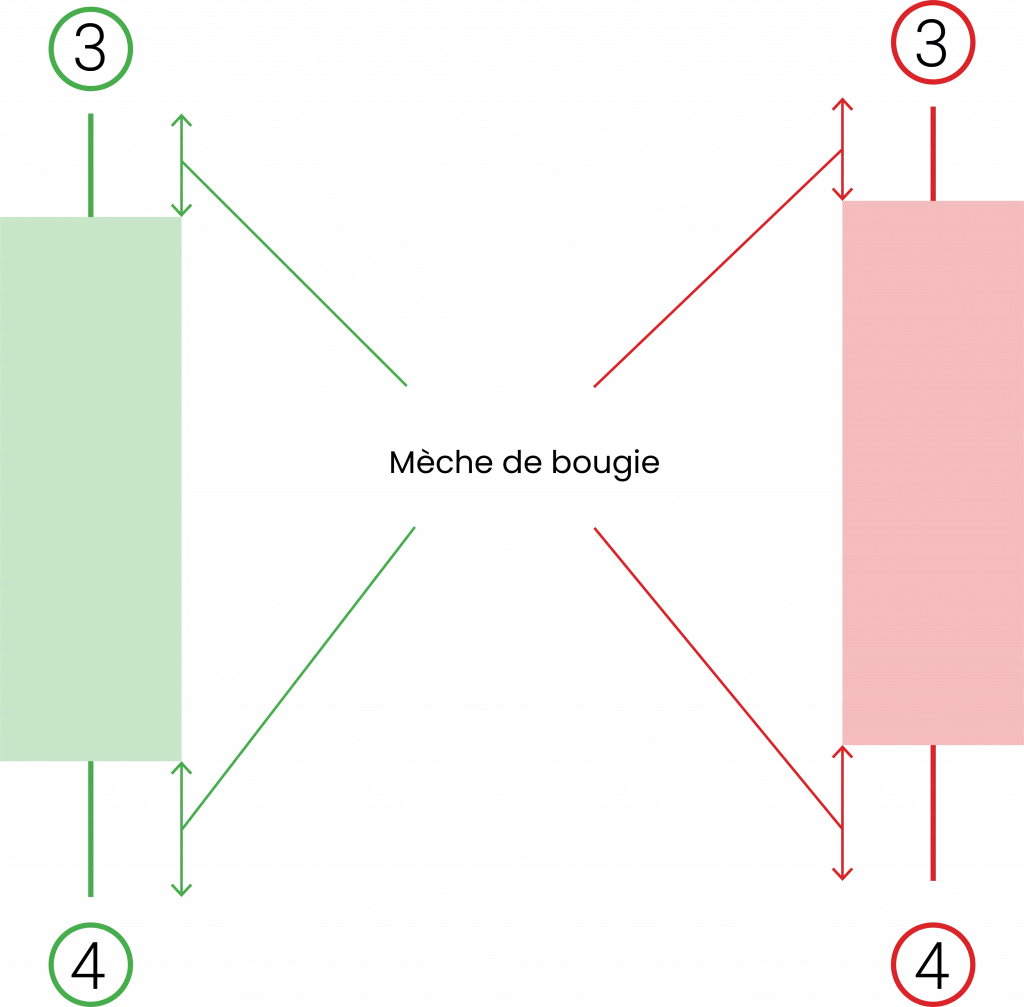

Mèche d’une bougie en trading

Après avoir étudié la première partie et les 2 points qui composent le corps de la bougie, passons à la partie et aux points qui composent les mèches d’une bougie en trading.

Les mèches d’une bougie en trading représentent les prix maximum et minimum atteint par le prix pendant une unité de temps défini par le trader. Reprenons, comme dans l’exemple précédent, une bougie qui représente une journée.

On remarque que les mèches sont définies en 2 points qui font partie des variables présentes dans une bougie en trading. Le point 3 représente le point maximum atteint par le prix pendant une journée (dans notre exemple) et le point 4 représente le minimum atteint par le prix pendant une journée.

Peu importe le caractère du corps de bougie, les points représentant les mèches ne varient pas. Le point numéro 3 qui représente le maximum atteint est toujours le point le plus haut d’une bougie en trading. Le point numéro 4 qui représente le minimum atteint est toujours le point le plus bas d’une bougie en trading.

À noter : il est possible d’observer des bougies en trading qui ne présentent aucune mèche. Cela veut tout simplement dire que le maximum/minimum atteint par le prix sont les prix qui représente le cours d’ouverture/fermeture de la bougie. Ce pattern a un nom et nous l’évoquerons un peu plus tard.

Les mèches sont les atouts principaux des bougies en trading. En effet, les points maximum et minimum atteint par le prix dans l’unité de temps défini, ne sont pas observables par le biais des configurations classiques en lignes ou en aire. Ils apportent donc une information en plus au trader, qui plus est, une information non négligeable.

Successions de bougies en trading

Vous comprenez donc comment se forme une bougie en trading. Ces bougies se succèdent constamment et forment les graphiques de trading que vous connaissez.

Une technique pour bien comprendre comment les bougies suivent est de jeter un œil aux variables qui constituent cette dernière. Le niveau de prix atteint au cours de clôture d’une bougie est le nouveau niveau d’ouverture du prix d’une nouvelle bougie.

Une fois que vous avez compris cela, vous êtes en mesure de lire n’importe quel graphique financier en bougie, et de manœuvrer des positions de trading dessus.

La notion de timeframes et de bougies en trading

Dans nos exemples antérieurs, nous avons utilisé une unité de temps daily. Mais en réalité, lorsqu’on navigue entre les différentes timeframes, les bougies situées au même endroit varient.

En effet, une bougie daily contient 24 bougies représentant une heure, et ces bougies représentent chacune 60 bougies d’une minute. Une bougie en daily est considéré comme le « résumé » des 24 bougies horaires.

Au final, l’information donnée est la même, on retrouve le même niveau maximum et le même niveau minimum que celles de 24 bougies horaires, seulement la précision diffère.

L’important est de rester proportionnel quand on utilise les bougies en trading, il faut analyser un mouvement dans une timeframe spécifique avec un nombre de bougies cohérent.

Interpréter les différents patterns de bougies en trading

Il existe sur le marché des patterns de bougie en trading qui permettent d’obtenir certaines informations :

- Sur la vélocité d’un mouvement

- Sur un potentiel retournement de tendance

- Sur une augmentation de la pression acheteuse ou vendeuse.

Ces patterns de bougies sont couramment utilisés par les traders et certains en font même la base de leur stratégie de trading. Même si ces configurations augmentent les probabilités de réussite d’un trade, elles ne suffisent pas à être rentable et constant sur le long terme.

Par expérience, j’estime que baser l’entièreté de sa stratégie sur des patterns de bougies en trading n’est pas en adéquation avec la complexité et les enjeux des marchés financiers.

Cependant, s’ils sont utilisés comme des confluences pour un trade, ils peuvent s’avérer très intéressants. Abordons les configurations de bougies de trading les plus fréquentes sur les marchés financiers.

Configuration de bougies en marteau

Les bougies de trading en marteau sont précédées d’une baisse (s’ils sont haussiers) ou d’une hausse (s’ils sont baissiers). Cette figure indique un renversement de tendance et à tendance à donner une information sur l’augmentation de la pression vendeuse/acheteuse.

Par convention, on estime que la mèche de la bougie de trading de marteau doit avoir deux fois la taille de son corps.

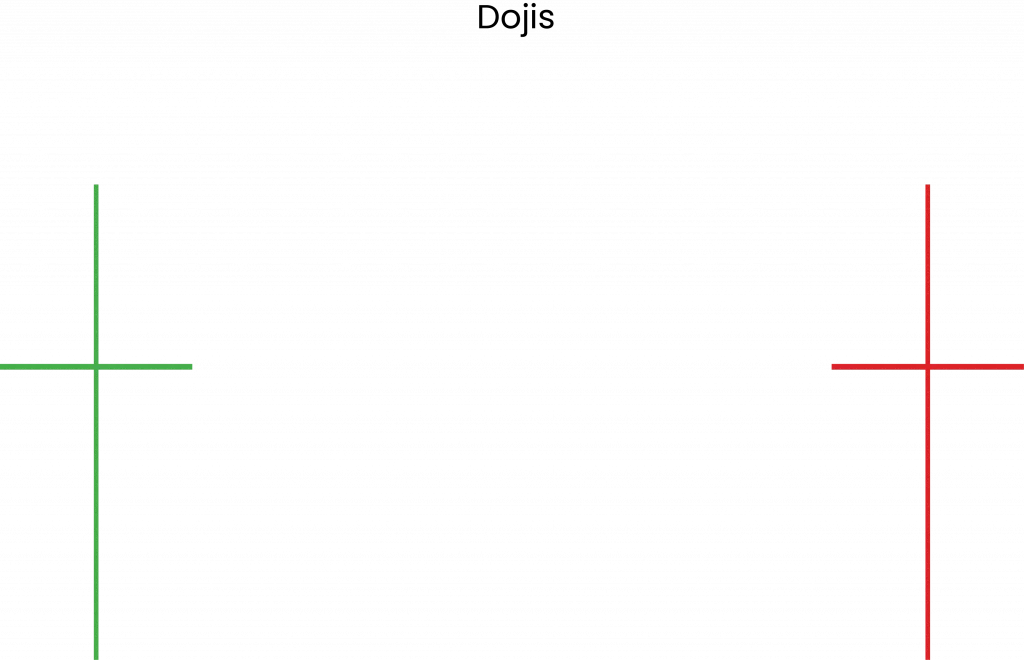

Configuration de bougies en doji

Les dojis en trading, représentent des bougies qui ont un corps invisible, et une mèche plus ou moins grande.

Les bougies de trading en doji sont des figures de retournement de tendance dans lesquels les cours d’ouverture et de fermetures sont équivalents. Il est un marqueur d’indécision entre les acheteurs et les vendeurs.

En fonction de la configuration de marché dans laquelle se forme ce type de bougies, l’importance est plus ou moins grande.

Les bougies de trading en doji peuvent avoir un corps, mais il doit être très minime, presque invisible à l’œil nu.

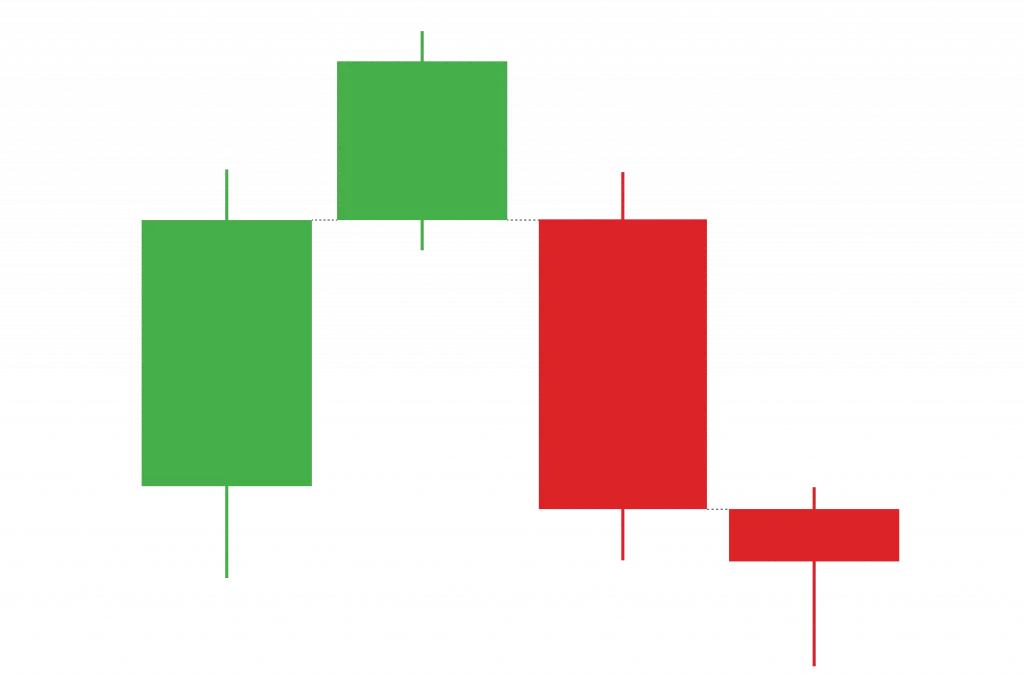

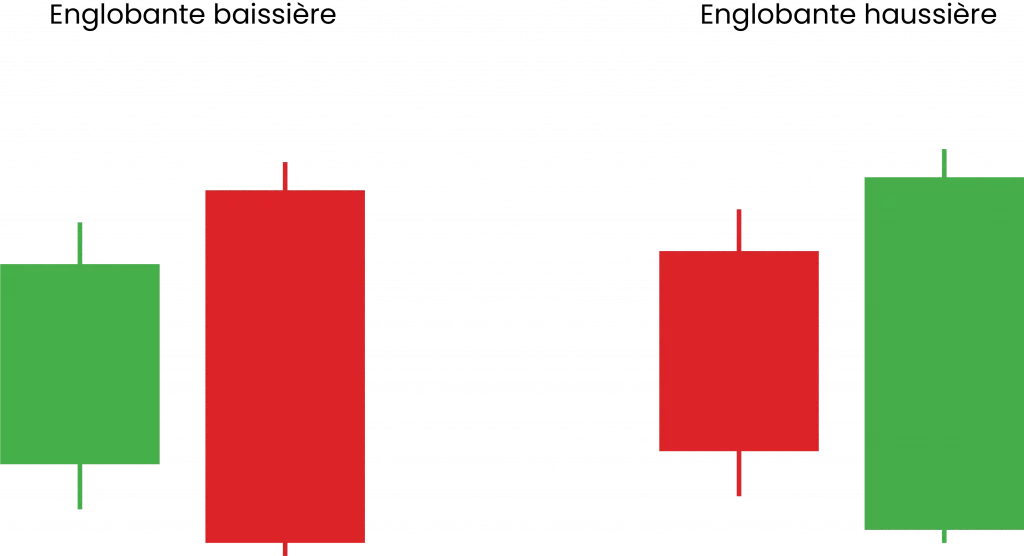

Configuration de bougies englobantes

Les bougies englobantes en trading sont des chandeliers japonais qui « avalent la bougie précédente ». On les appelle également « bougies avalantes ».

La bougie englobante en trading, donne une bonne indication sur l’arrivée d’une pression vendeuse ou acheteuse suivant le caractère de cette dernière. C’est une bougie qui signale donc un potentiel inversement de la tendance.

Ces bougies sont particulières en trading, car il y a un décalage (gap) entre le prix de clôture de la dernière bougie et le prix d’ouverture de la bougie actuelle. Ce genre de gap se forme sur les marchés financiers dans des conditions spécifiques, mais reste plutôt rare.

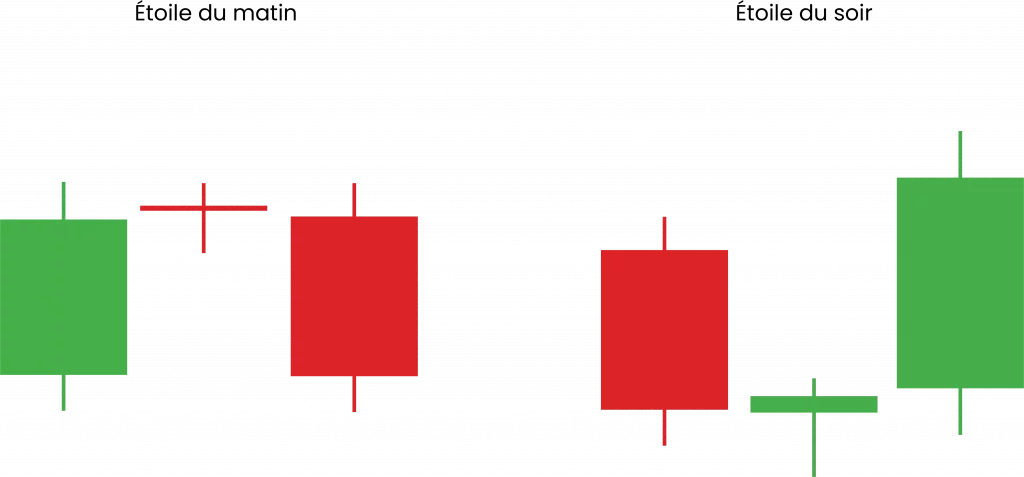

Configuration de bougies en étoile

Les bougies de trading en étoile (étoile du matin ou étoile du soir) sont une succession de 3 bougies avec un gap :

- La 1re haussière, la 2e haussière ou baissière, la 3e baissière pour l’étoile du soir.

- La 1re baissière, la 2e haussière ou baissière, la 3e haussière pour l’étoile du matin.

Les bougies de trading en étoile donnent une information sur l’arrivée d’une pression acheteuse ou vendeuse et indiquent un potentiel retournement de tendance. Le gap présent dans cette structure augmente la probabilité et rend ce pattern assez fiable.

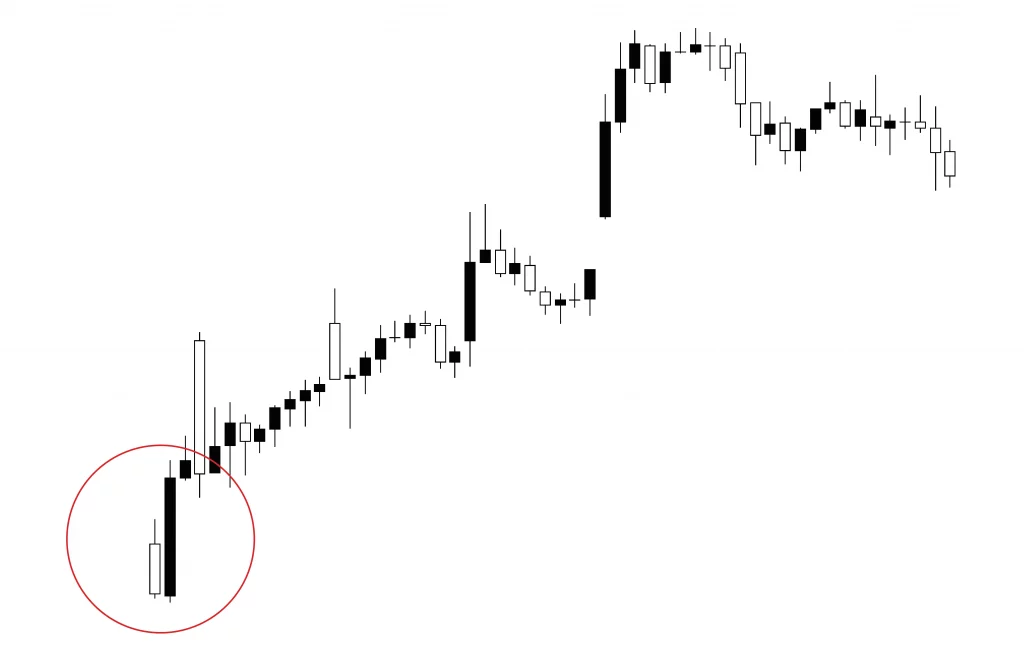

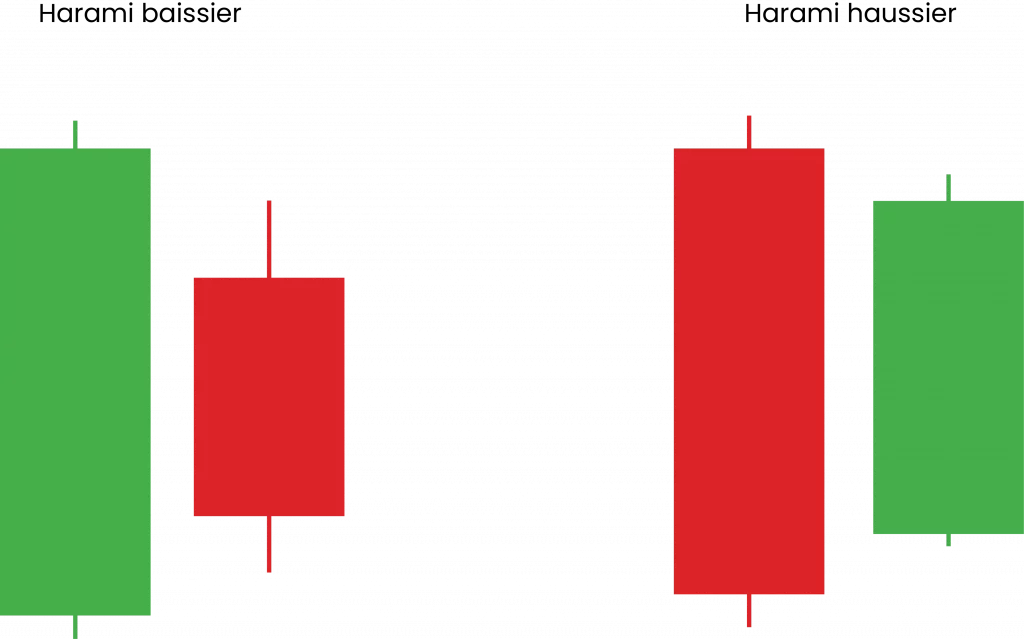

Configuration de bougie en harami

Les bougies haramis en trading sont représentées par une succession de deux bougies. À l’inverse d’une bougie englobante, qui englobe la bougie précédente, une bougie harami se fait englober par la bougie précédente.

Les bougies haramis sont des structures de bougies qui indiquent une diminution de la force du volume et de la pression acheteuse ou vendeuse en cours. Elles sont donc le signal d’un potentiel retournement de la tendance, ou du moins, une latéralisation du prix.

Les bougies haramis contiennent un gap de la même manière que les bougies englobantes. Il existe une version haussière et une version baissière du harami.

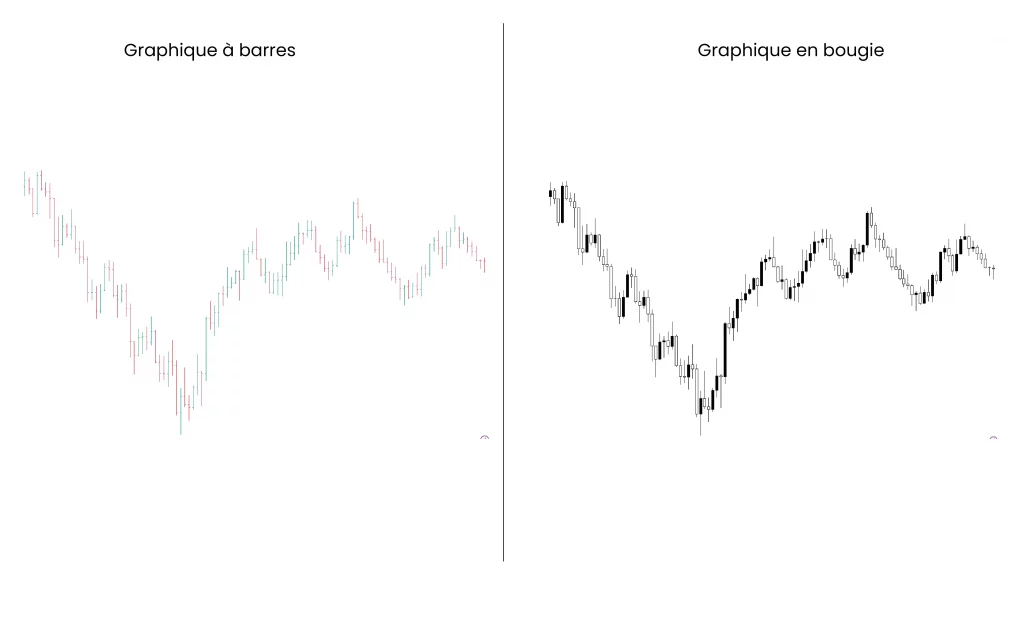

Graphiques en bougies vs Graphique à barres

Dans la même famille que les graphiques à bougie en trading, il existe les graphiques à barre. Ils ont les mêmes caractéristiques, mais sont visuellement différents.

Les graphiques à barre n’ont pas de mèche et ont des barres qui font office de prix de clôture et de prix d’ouverture sur les côtés du corps. Il n’y a pas de meilleure configuration graphique entre ces 2 types de visualisation, il s’agit simplement d’une question de préférence.

Personnellement, j’estime avoir plus de visibilité au premier coup d’œil sur mon graphique de trading en utilisant les bougies. C’est la raison pour laquelle tous les schémas issus du marché réel que je vous transmets sur ce site sont basés sur des graphiques à bougies.

Utiliser les bougies en trading

Comment est-ce que l’on peut intégrer certains patterns de bougie à notre stratégie de trading ? En effet, comme je l’ai expliqué plutôt, je préfère ne pas baser ma stratégie sur des patterns de chandelier japonais. Par contre, les utiliser comme une confluence supplémentaire dans un trade les rends particulièrement utiles.

De plus, beaucoup de ces patterns fonctionnent grâce aux probabilités et à des raisons de niveaux de liquidités, donc il ne serait pas cohérent de s’en passer. N’hésitez donc pas à les intégrer à votre stratégie de trading, peut-être qu’ils vous permettront de générer vos premiers revenus en trading.

Si vous avez comme objectif de devenir rentable, n’hésitez pas à lire notre article sur les meilleures propfirms en trading, qui est selon moi, la meilleure manière de réaliser ses premiers gains.

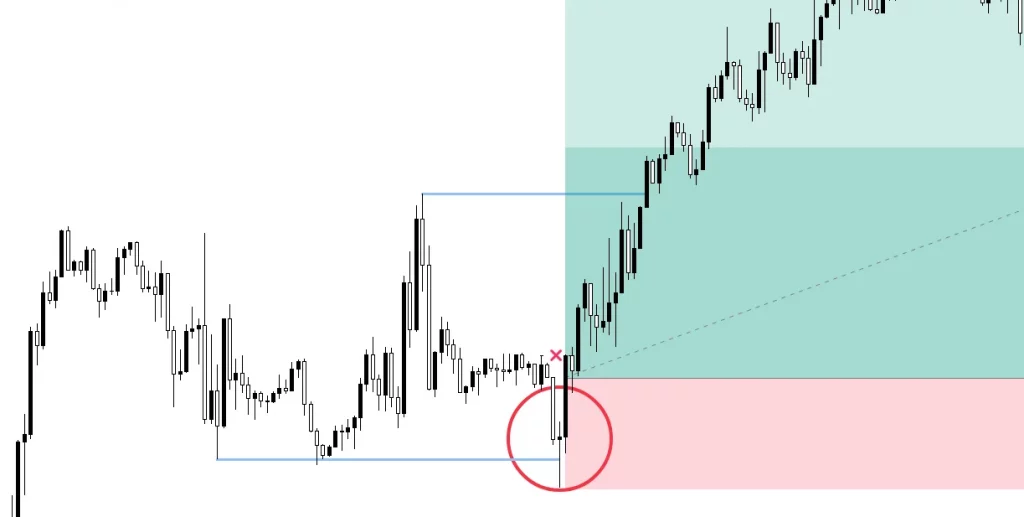

Utiliser les patterns de bougies en trading comme confluence

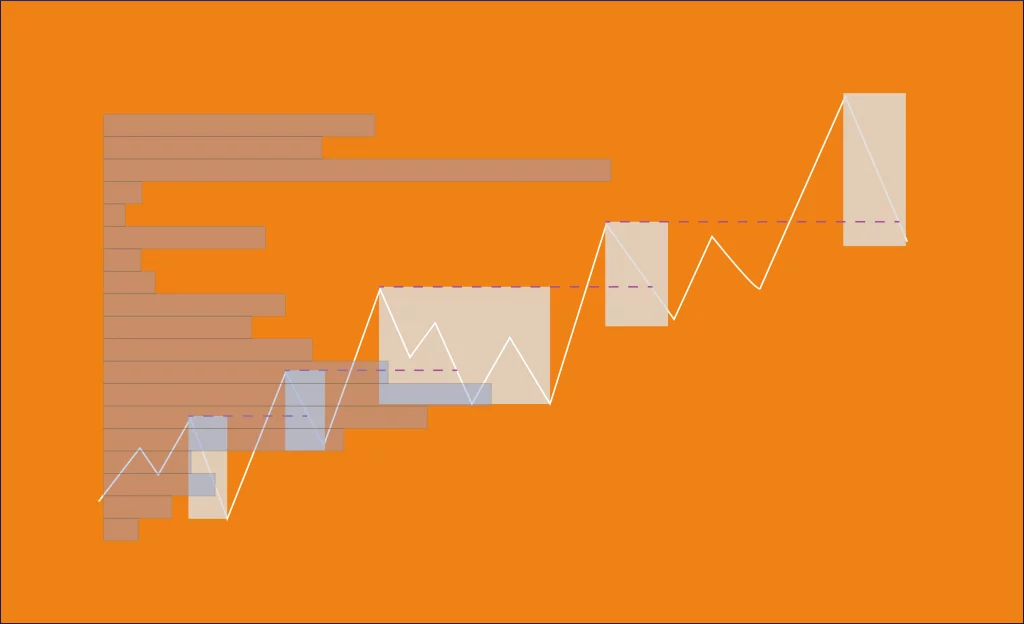

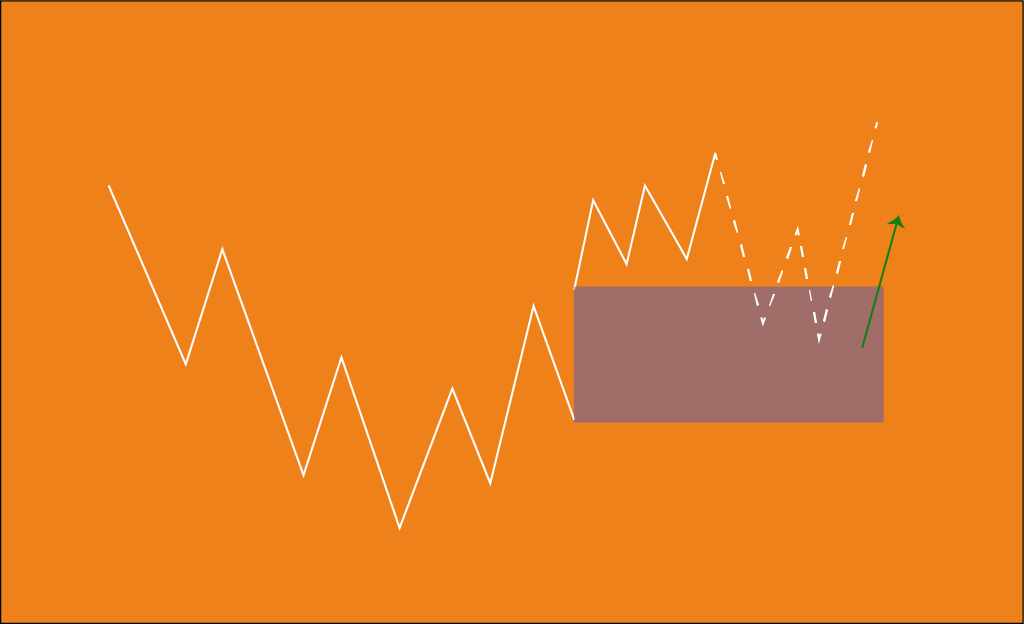

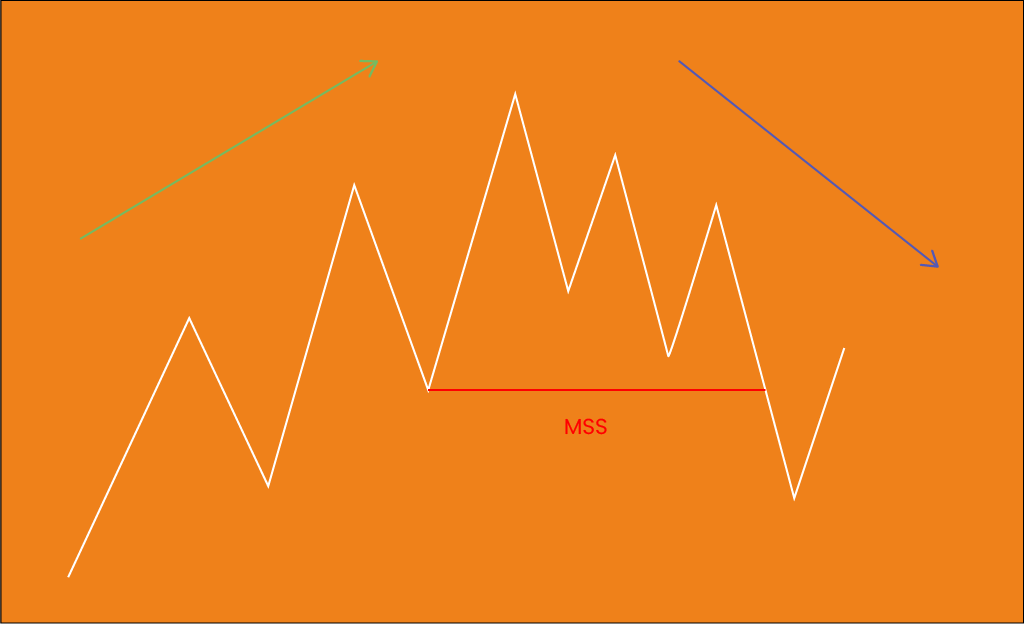

Comme la plupart des patterns de bougie en trading que nous avons étudiée sont des indicateurs de retournement de tendance, ils peuvent facilement être intégrés dans un trade qui utilise des concepts comme le swing failure pattern ou les accumulations et distributions de wyckoff.

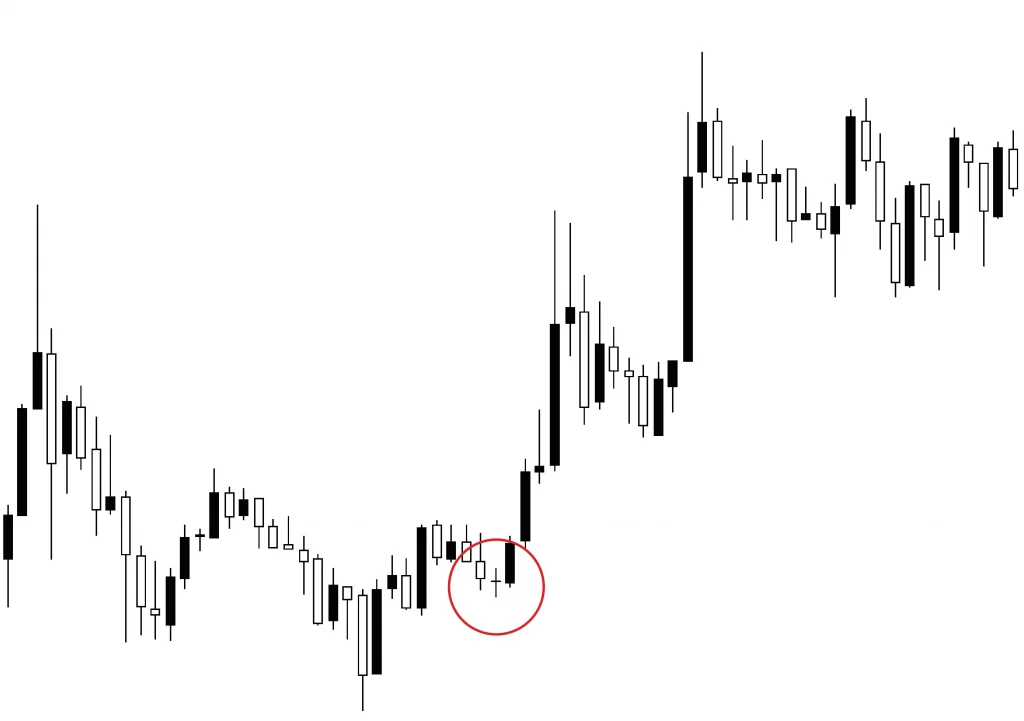

Dans l’exemple précédent, nous utilisons une accumulation de wyckoff pour nous placer, et nous observons que la prise de liquidité s’effectue grâce à une figure d’étoile. On sait qu’un pattern de bougie comme celui-ci indique une forte pression acheteuse, et c’est dans ce sens qu’on souhaite se placer.

Dans ce cas, le trade ne dépend pas du pattern de bougie, mais celui-ci amène des probabilités. J’aurais quand même pu prendre un trade comme ce dernier sans cette bougie en étoile, mais le fait que j’en visualise une me permet de rentrer plus sereinement.

Merci d’avoir lu cet article sur les bougies en trading. J’espère qu’il vous a plu, si c’est le cas, n’hésitez pas à laisser un commentaire.

5 Commentaires

Je vais apprendre le trading

Merci encore. Continuez ainsi car je suis vraiment à l’école de cette école

Merci énormément. J’ai appris pas mal de choses des fondamentaux pour le trading. Je pense que sur le chemin des étoiles du soir et du matin tu as dû inverser les deux titres mais j’ai quand même saisi. Encore merci de prendre de ton temps pour nous former gratuitement. J’aimerais rentrer en contact avec vous si c’est possible.

Vraiment merci

Merci infiniment pour cet article, il a ajouté beaucoup à mes recherches.