Les investisseurs emploient bon nombre de stratégies afin d’essayer d’obtenir un rendement provenant des marchés financiers. La stratégie « Acheter et conserver » (ou Buy & Hold en anglais) est sûrement la plus connue, car elle a prouvé son efficacité à plusieurs reprises. En théorie, il s’agit uniquement d’acheter et de conserver des actifs financiers de manière à profiter de la tendance haussière à long terme du marché action ou encore de détenir des obligation jusqu’à échéance. Nous aborderons dans cet article en quoi consiste réellement la stratégie « Acheter et conserver » en détaillant les différents avantages et inconvénients qui y sont liés. Nous mettrons cette stratégie en opposition à celle du market timing pour étudier les différences de ces 2 stratégies d’investissement. Enfin, nous terminerons par expliquer comment on pourrait maximiser le rendement de la stratégie « Acheter et conserver ».

En quoi consiste la stratégie « Acheter et conserver » ?

La stratégie « Acheter et conserver » consiste à acheter régulièrement des actions, des obligations (principalement) de manière à les conserver pendant plusieurs dizaines d’années pour profiter de la croissance économique des entreprises (haussière sur 10-20-30 ans pour toutes les entreprises du S&P500) ou arriver à échéance des obligations. En somme, cette stratégie ne requiert aucune connaissance approfondie des marchés financiers, car il suffit de faire un dépôt sur un panier d’actifs plus ou moins étudiés. 3 points sont nécessaires à comprendre pour envisager une stratégie d’achat et de conservation des actifs.

Un horizon d’investissement long terme

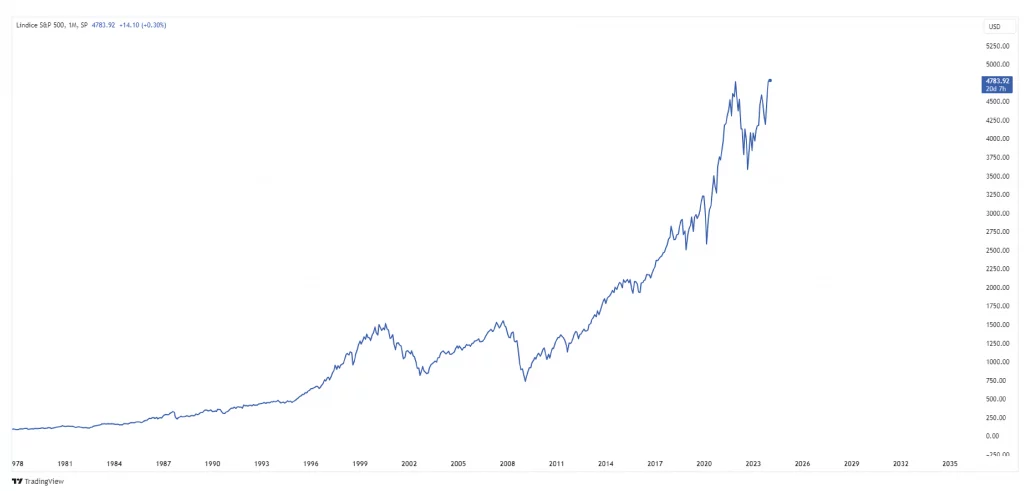

La clé de la stratégie d’investissement « Acheter et conserver » est dans la durée d’application de cette dernière. Les actions du S&P500 offrent un rendement annualisé de 11.82 % par an sur la période 1928-2021. En effet, même s’il peut exister de grosses disparités de rendement en fonction des années, le marché des actions est en moyenne haussier. Les entreprises émettrices d’actions deviennent de plus en plus rentables au fil des années et augmentent donc leur revenu net, ce qui leur permet d’allouer ces nouvelles liquidités à d’autres projets d’investissement productif qui renforcera une nouvelle fois leur revenu net (l’effet boule de neige.). Les entreprises sont donc en moyenne plus valorisées, parallèlement aux actions.

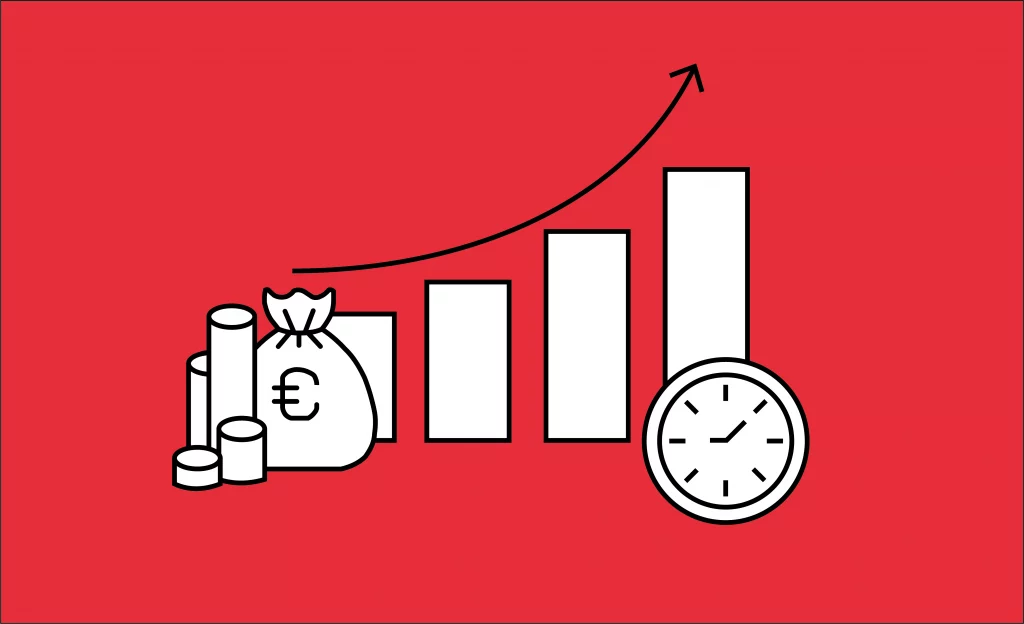

Pour visualiser l’importance de la notion de temps dans l’investissement, il suffit de visualiser la courbe du S&P500 depuis les années 1980 pour comprendre à quel point la progression des 500 plus grandes entreprises américaines est exponentiel.

Un dépôt conséquent ou régulier

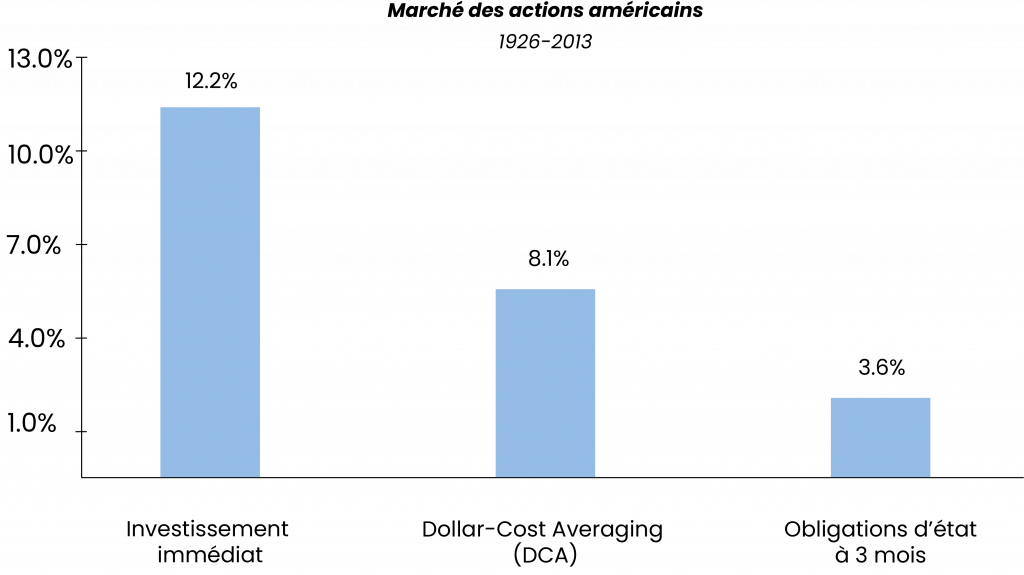

Pour préparer une stratégie d’achat et de conservation des actifs, il faut connaître les liquidités qui nous sont disponibles. Dans certains cas, l’investisseur aura la possibilité d’effectuer un dépôt conséquent à un instant t, il lui suffira alors de conserver ces actifs a partir de ce moment-là. Dans le cas le plus courant, l’investisseur ne dispose pas de beaucoup de liquidité et il devra effectuer des dépôts réguliers (sous la forme d’un dollar cost average ou DCA) dans le panier d’actifs qu’il voudra conserver. En général, d’après une étude de FactSet, une entreprise multinationale de gestion de données financières, investir une somme conséquente au début offrira un meilleur rendement qu’un dépôt régulier. Cependant, le rendement du dépôt régulier reste excellent et permet une meilleure tranquillité d’esprit.

Comme le montre le graphique ci-dessus représentant les différents rendements en fonction de la façon dont on décide d’investir son argent durant la période 1928-2013 : le fait d’investir immédiatement et de conserver ces actifs offre une moyenne une performance de 12.2 %. Ici, on parle donc de la performance du S&P500. Investir sous la forme d’un dollar cost average (dépôts réguliers chaque mois) offre une performance de 8.1 %, tandis que la performance de la détention d’obligations d’état à 3 mois est de 3.6 % par an.

Un panier d’actifs défini

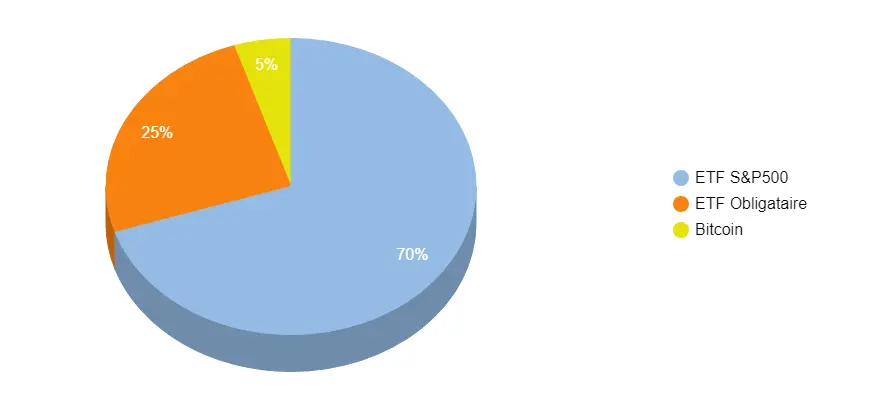

Acheter et conserver, d’accord, mais quoi ? Il n’y a pas de réponse exacte à cette question, car elle dépend de beaucoup de données spécifiques à l’investisseur (aversion au risque, conviction dans certaines entreprises, volonté de détenir des obligations ou non, frein moraux et éthiques). Il est donc important de s’informer sur ce qui est possible, ce que l’on veut et ce qui est conseillé. En réalité, les ETFs remplissent ces caractéristiques de manière intrinsèque, ils permettent une diversification forte en donnant l’opportunité d’investir dans les 500 plus grandes entreprises américaines dans des secteurs très différents pour certaines (exemple d’un ETF S&P). Le stock picking : le choix de l’investisseur d’investir sur 5 ou 10 actions déterminées après une analyse profonde dans le but de « battre le marché » peut également être une solution, même si cette pratique est reconnue comme moins rentable que l’investissement régulier dans un simple ETF.

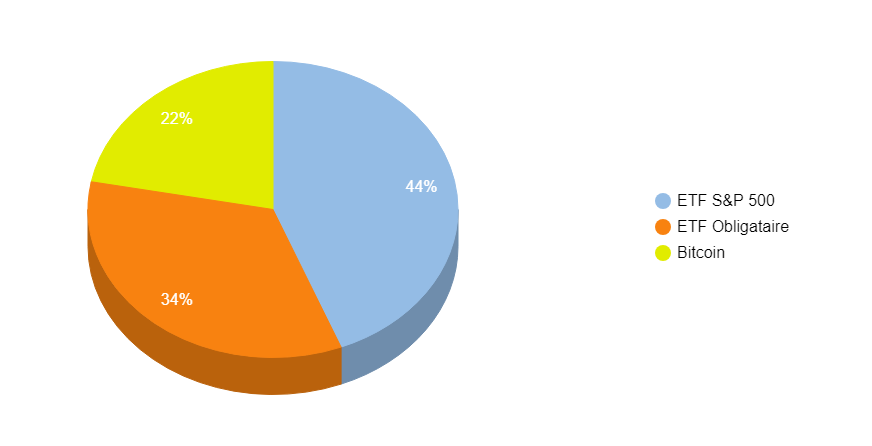

En conclusion, il est important de définir les actifs centraux de notre investissement ainsi que la répartition qui en découle. Voilà un exemple d’actifs qui pourrait être mis au cœur d’une stratégie « Acheter et conserver ».

Dans cet exemple, nous avons décidé d’investir 70 % dans un ETF qui réplique les performances du S&P500 et qui sera la pierre angulaire de notre portefeuille. Nous avons également décidé d’investir 25 % dans un ETF obligataire pour maximiser la diversification de notre portefeuille et détenir un actif décorrélé des actions. Enfin, nous avons décidé d’investir 5 % sur le Bitcoin chaque mois, qui s’impose de plus en plus comme une réserve de valeur cohérente.

Quels sont les avantages de la stratégie « Acheter et conserver » ?

Comme nous l’avons déjà un petit peu évoqué, la stratégie « Acheter et conserver » est particulièrement apprécié des investisseurs au vu des nombreux avantages qu’elle procure. Elle permet de suivre le sens naturel du marché, de profiter des intérêts composés, d’optimiser les frais, de profiter d’avantages fiscaux, d’être tranquille d’esprit et de profiter d’un rendement stable et supérieur à beaucoup de fonds d’investissements.

Suivre le sens du marché

Le marche action (parallèlement au marché indice) est en moyenne haussier sur le long terme. Comme expliqué précédemment, les entreprises ont tendance à augmenter leur chiffre d’affaires et leur revenu net au fil des années et le prix de leurs actions augmentent en conséquence. L’argent accumulé grâce aux profits réalisé par les actions provient du travail des employés et des projets qui ont permis l’augmentation des résultats dans une entreprise. Il est donc naturel que le marché monte, et conjointement, que les actions montent. Nous avons vu précédemment à quel point le S&P500 est en croissance depuis les 40 dernières années.

Profiter des intérêts composés

La stratégie « Acheter et conserver » est en partie basé sur les intérêts composés qu’elle place comme élément central. Investir au long terme permet d’optimiser au mieux ce phénomène d’intérêts composés. En effet, effectuer une performance de 10 %, pendant 2 années de suite est très différent d’effectuer une performance de 20 % en 2 ans. Prenons un exemple :

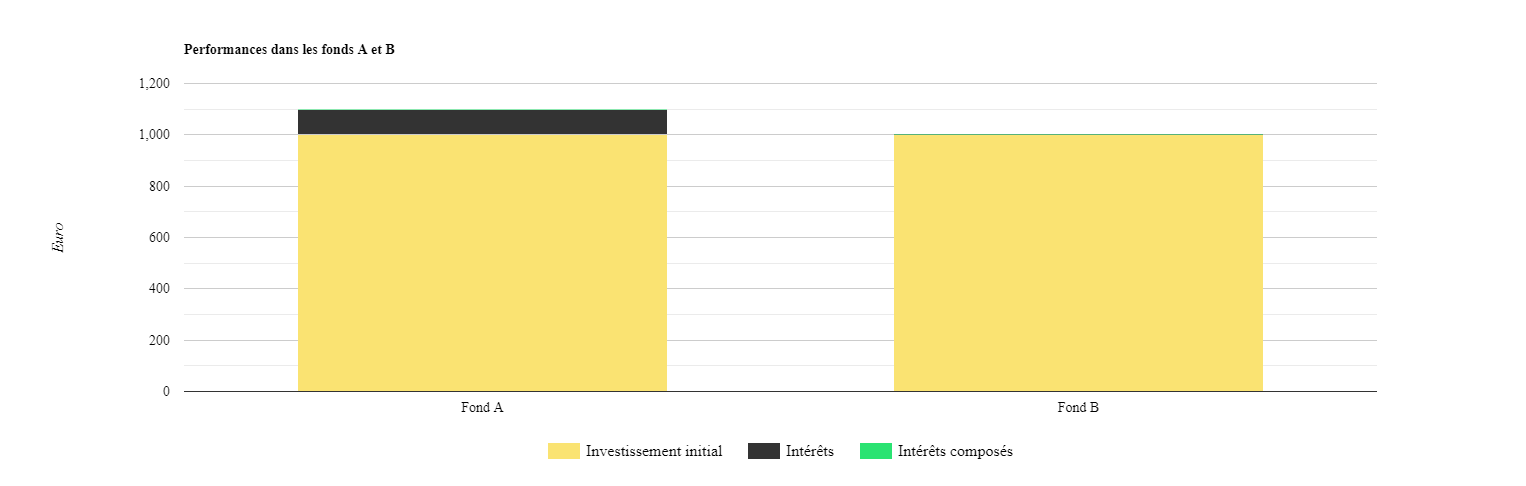

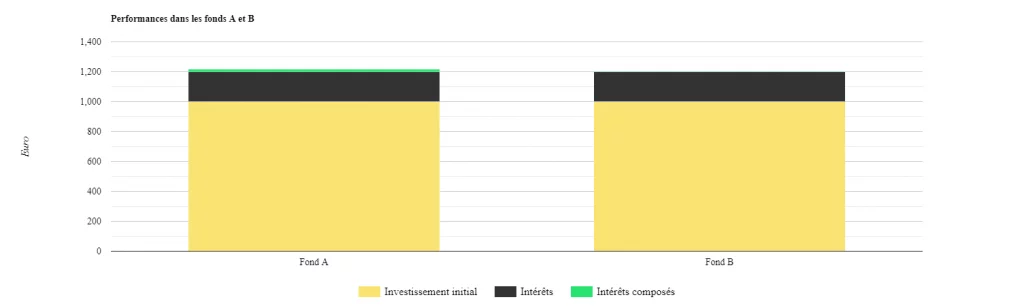

A un instant t je dépose 1000€ dans deux actions différentes (A et B) :

– Le fond A m’a offert une performance de 10 % la première année et de 10 % également la deuxième année.

– Le fond B m’a offert une performance de 0 % la première année et de 20 % la deuxième année.

On pourrait croire que le rendement final de ces 2 entreprises est équivalent, mais c’est dans ces cas que les intérêts composés jouent leur rôle. Calculons les performances de ces 2 fonds.

– La première année dans le fond A a fait grimper mon portefeuille à 1 100 €. (10 % de 1000 = 100)

– La première année dans le fond B n’a eu aucun impact sur la valeur de mon portefeuille.

– La seconde année dans le fond A a fait grimper mon portefeuille à 1 210 €. (10 % de 1100 = 110)

– La seconde année dans le fond B a fait grimper mon portefeuille à 1 200 €. (20 % de 1000 = 200)

Lorsque ce phénomène s’étale dans le temps, les intérêts composés que l’investisseur perçoit prennent de plus en plus de place et deviennent une pièce principale de la stratégie « Acheter et conserver ». De plus, le fait de réinvestir les dividendes obtenus permet d’optimiser au maximum ce phénomène d’intérêt composé.

Optimiser les frais boursiers et profiter d’avantages fiscaux

Dans une stratégie « Acheter et conserver », on limite au maximum les retraits, et les seuls frais que l’investisseur paye proviennent des ordres acheteurs qu’il émet sur les marchés financiers. En évitant de vendre ses actifs de manière récurrente, on limite grandement les pertes liées aux frais boursiers, on dit que les coûts de transaction sont diminués. Il n’existe pas de stratégie qui minimise autant les frais que la stratégie « Acheter et conserver ».

La stratégie « Acheter et conserver » offre également certains avantages fiscaux grâce à la longévité des investissements. En effet, la plupart des investisseurs passent par un PEA pour investir sur la durée, et après 5 ans de détention d’actifs sur ce dernier, les gains sont exonérées d’impôts sur le revenu (12.8 %). Ils sont cependant toujours soumis au prélèvement forfaitaire de 17.2 %.

Une stabilité de la performance avec le temps

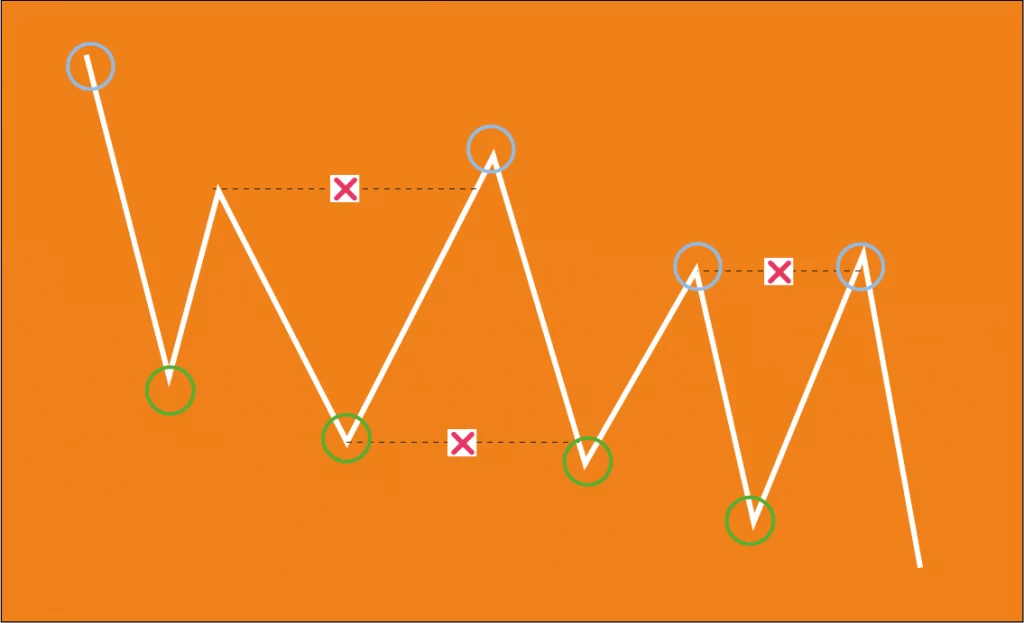

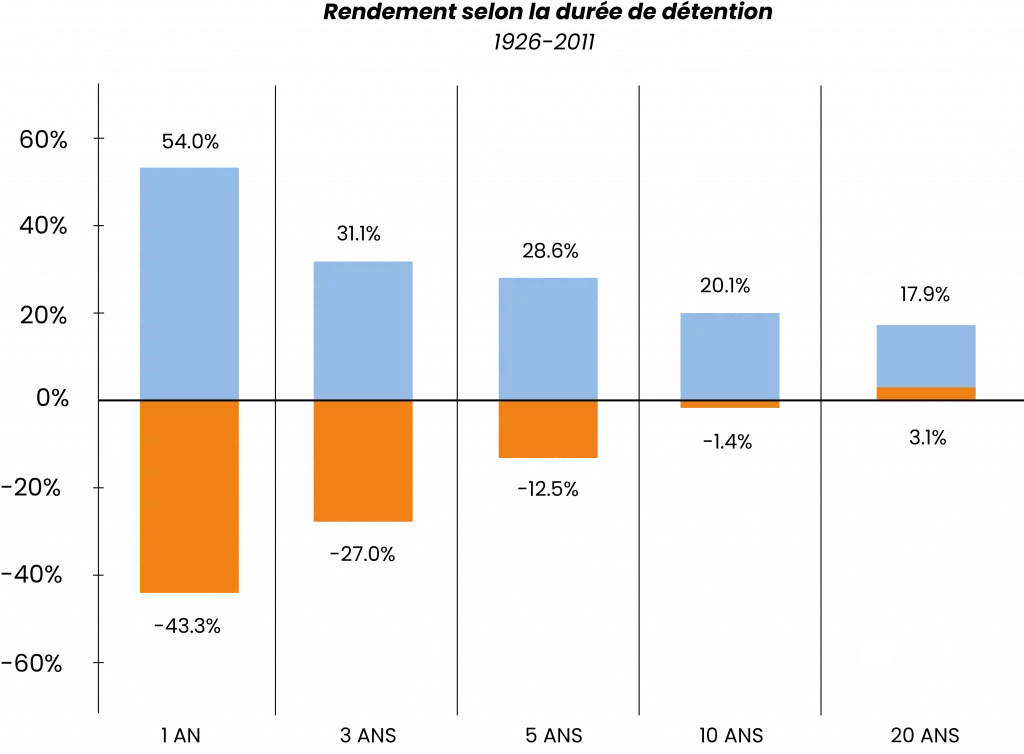

Acheter et conserver des actifs financiers comme les actions pendant de longues périodes ont un impact sur leur performance, en effet la différence de variation de rendement est corrélé négativement à la durée de détention de l’actif. En d’autres termes, plus l’actif est détenu longtemps et moins les anticipations de rendement sont espacés, à l’inverse si l’actif est détenu peu de temps, les possibilités de rendement sont très écartés. Pour comprendre ce phénomène, visualisons le graphique ci-dessous fourni par SchwabCenter pour Financial Research.

Comme on peut le voir, acheter une action et la conserver sur une année offrira une performance située entre 54.0 % et -43.3 %, alors que si on la conserve pendant 20 ans, elle m’offrira une performance entre 17.9 % et 3.1 %. À partir de la 20e année de détention, on ne peut en théorie plus obtenir une performance négative. Les résultats de ces graphiques sont à prendre avec des pincettes, mais il explique particulièrement bien les disparités de performances en fonction de la durée de détention des actifs.

Un rendement moyen supérieur aux fonds d’investissements

Une stratégie d’achat et de conservation offre un rendement supérieur à plus de 90 % des fonds d’investissements qui essayent de battre le marché en vain. Quand on parle de « battre le marché », on indique le fait de réaliser une performance supérieure à celle du S&P500 sur une année. En réalité, il est extrêmement compliqué de battre le marché, car les anomalies de marché dont on peut tirer des profits sont arbitrées à des vitesses inimaginables. Le prix, d’après l’hypothèse des marchés efficients est le reflet de l’information disponible sur le marché et chaque information est immédiatement intégrée au prix sans possibilité d’en tirer profit.

En conclusion, et c’est ce que la théorie des marchés financiers expliquait Eugène Fama, la meilleure chose à faire en bourse et d’acheter et conserver ces actifs. Il ne sert en rien d’essayer de battre le marché par quelconque moyen.

Être tranquille d’esprit

Acheter et conserver des actifs offre une tranquillité d’esprit inégalable. Évidemment, il faut partir du principe qu’on prend du recul par rapport à notre investissement. L’investisseur n’a aucun besoin de surveiller les cours des actions, le seul moment où il faut commencer à être attentif au cours de l’action est lorsqu’on décide de vendre ses actions, après plusieurs décennies. Un dépôt régulier sans prise en compte des informations que l’on entend réduit drastiquement les décisions impulsives dirigées par les sentiments. De manière générale, acheter et conserver des actifs financiers est une stratégie mécanique dans laquelle les sentiments n’entrent peu en jeu, ce qui en fait sa force. Évidemment, chaque personne est différente et le rapport aux sentiments sur les marchés financiers varie d’un individu à un autre.

Quels sont les désavantages de la stratégie « Acheter et conserver » ?

Même si la stratégie « acheter et conserver » offre de nombreux avantages que nous avons évoquée précédemment, elle possède également (comme n’importe quelle stratégie) ces points faibles et ces désavantages. Il faut réussir à supporter quelques biais psychologiques dont il est nécessaire d’être au courant. En outre, l’investissement est très long et doit dans certains cas subir un rééquilibrage régulier.

Faire face aux biais psychologiques

Nous allons aborder dans cette partie les 4 aspects psychologiques qu’il faut maîtriser pour s’assurer de réussir son plan d’achat et de conservation d’actifs financiers sur le long terme : la patience, l’ennui, la preuve sociale et la peur.

Faire preuve de patience

La stratégie que nous évoquons depuis le début de cet article est basée sur les intérêts composés, qui sont maximisé eux-mêmes par la durée de détention d’un actif. En d’autres termes, plus on garde l’investissement longtemps, et plus les intérêts que cet investissement génère augmente. Cependant, pour certains investisseurs, il est difficile voir inconcevable d’investir de l’argent à un horizon 20-30 ans. Dans un monde connecté et rapide ou les ménages sont de plus en plus poussés à la consommation, et où la vie en général est plus dynamique, il est plus difficile d’envisager des investissements longs terme, notamment quand ces derniers demande une part non-négligeable du revenu.

Vaincre l’ennui

Pour un investisseur qui souhaite être actif, acheter et conserver des actifs pendant une longue période peut paraître particulièrement ennuyeux. Certains sont prêts à réduire le rendement de leurs investissements pour pouvoir avoir une gestion active sur leurs actifs, pour connaître la sensation d’adrénaline que l’on peut ressentir lorsqu’on opère sur les marchés financiers. Seulement, ces sentiments s’éloignent du concept même l’investissement : maximiser le profit en minimisant le risque. Il est donc essentiel de faire passer cette stratégie d’investissement en second plan, sans y prêter une attention énorme.

La preuve sociale

Les êtres humains adoptent des comportements visant à obtenir la validation des autres individus en paraissant intéressants aux yeux des autres. Quand il s’agit des marchés financiers, l’envie que l’on peut avoir de mettre en avant des performances issues de décisions financière travaillés et comprises en vendant les actions avant un krach boursier ou en les achetant au point bas du marché, peut amener l’investisseur à sortir du plan d’investissement qu’il s’était fixé. En achetant et en conservant vos actifs financiers, vos décisions financières n’auront peut-être rien d’impressionnantes, mais vos performances seront supérieures à 99 % des personnes qui vous parleront de marché boursier.

Maîtrisez sa peur

Lorsqu’on investit sur de longues périodes, les marchés financiers vivent autant d’événements positifs que négatifs, et tout ce qu’il se passe dans le monde peut avoir un impact plus ou moins fort sur la valeur de marché des actifs financiers que l’on détient. Il peut y avoir des guerres ou d’autres sortes de conflits géopolitiques (2023-2024), il peut y avoir des périodes de forte croissance, il peut y avoir des pandémies mondiale comme en 2020, des crises économiques et financières comme en 2008-2009, ou en 2010-2012 en Europe. Les marchés peuvent réagir de manière inattendue et conséquente à ce genre d’événements. Certaines fois le prix des actions baisse drastiquement, et il faut savoir maîtriser sa peur afin de ne pas vendre ces actions quand tout le monde le fait. Le respect du plan d’investissement de base sera toujours la meilleure solution, il faut profiter de certains moments « catastrophiques » pour comprendre les opportunités qui s’offrent à nous.

C’est souvent quand de nombreux fonds d’investissement et de particuliers quittent le navire des marchés financiers que les prix remontent soudainement. Il faut donc faire preuve de résilience et de patience quand le marché connaît un moment de faiblesse.

Un investissement très long

Le fait qu’acheter et conserver des actifs financiers soit long reste un désavantage, le capital étant immobilisé, l’investissement est inflexible et les fonds ne peuvent pas être sorti des marchés financiers sans (en moyenne) diminuer la performance. L’efficacité de cette stratégie d’investissement est donc loin d’être immédiate et demande, comme nous l’avons évoqué précédemment, une patience de fer. Dans le cas où l’investisseur effectuerait des dépôts réguliers, il faut également faire preuve d’une constance sans faille pendant toute la durée de l’investissement.

Un rééquilibrage constant

Une fois le panier d’actifs et la répartition souhaitée pour la stratégie d’achat et de conservation d’actifs, on injecte des liquidités sur les marchés en financiers en respectant cette répartition. Cependant, il se peut qu’une classe d’actifs ou un actif prenne plus ou moins de place dans le portefeuille en fonction des performances respectivement positives ou négatives qu’il a subi. Dans ce cas, pour respecter la répartition initiale, il faut effectuer un rééquilibrage en arrêtant d’injecter des liquidités dans la classe d’actifs en excédent pour prioriser celle en déficit.

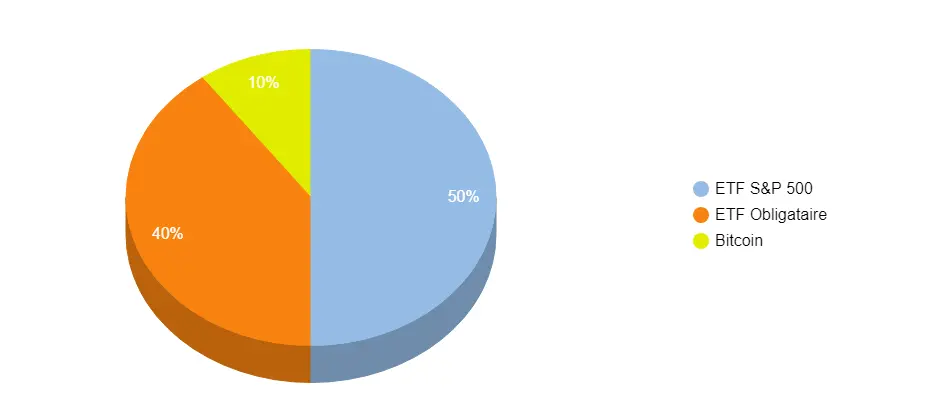

Prenons un exemple, nous avons décidé d’investir :

– 50 % dans un ETF qui réplique les performances du S&P500

– 40 % dans un ETF obligataire

– 10 % en Bitcoin.

Au bout de 3 années de détention, les crypto-monnaies ont connu une croissance fulgurante tandis que les actions et les obligations ont connu une croissance normale et cohérente. Mon portefeuille au bout de ces 3 ans comprend :

– 44 % dans un ETF qui réplique les performances du S&P500

– 34 % dans un ETF obligataire

– 22 % en Bitcoin

Ici, mon portefeuille est surexposé au Bitcoin par rapport à la répartition initiale, il est donc essentiel pour l’investisseur de réduire son exposition au Bitcoin et d’augmenter celles liées aux actions et aux obligations. Pour cela, les prochains dépôts réguliers s’effectueront uniquement sur l’ETF S&P500 et l’ETF obligataire, jusqu’à ce qu’une répartition proche de celle qui a été prévue initialement soit retrouvée.

Il faut donc être prêt à faire preuve d’un rééquilibrage constant du portefeuille lorsqu’on entame une stratégie d’achat et de conservations d’actifs financiers.

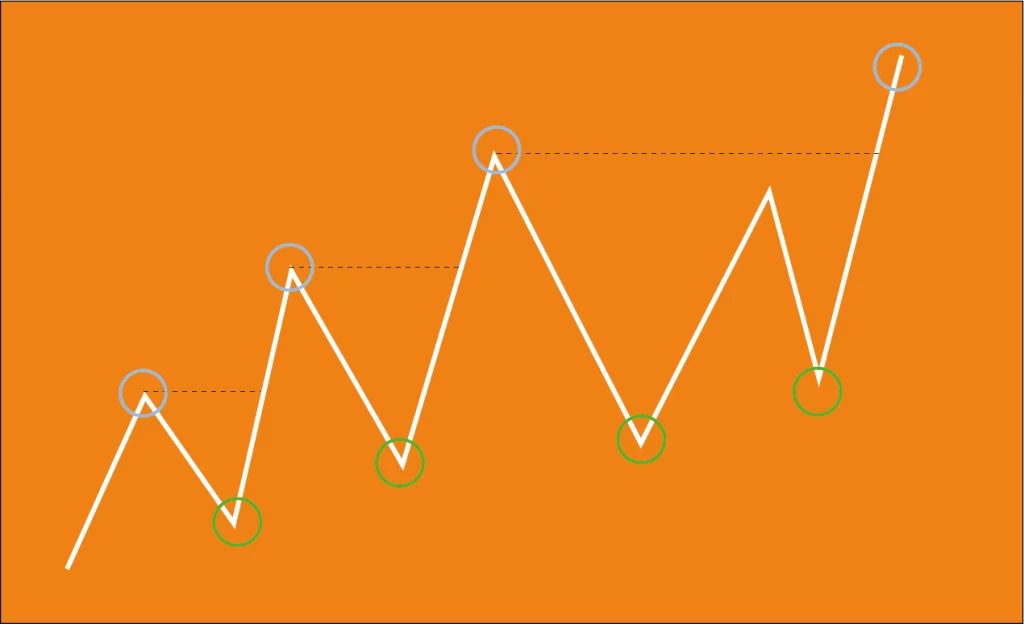

Acheter et conserver en opposition au market timing

Il existe beaucoup d’autres stratégies d’investissement prisé par les particuliers et celle du market timing est particulièrement réputée. Mettre en opposition la stratégie « acheter et conserver » à cette dernière à du sens dans la mesure où ces dernières sont diamétralement opposées. En effet, le market timing permet une gestion active sur les marchés financiers

Le market timing : c’est quoi ?

Le market timing est une stratégie d’investissement dans laquelle l’investisseur va essayer de déterminer grâce à des analyses en tout genre à quel moment le marché va monter ou baisser afin de vendre et d’acheter les actifs au bon moment. Les investisseurs analysent les bilans, mettent en relation la situation économique et financière, et certains réalisent également des analyses techniques des cours de leurs actions. Ils sont soumis à beaucoup plus de frais boursiers, car ils entrent et sortent couramment des marchés financiers.

Les différences de performance

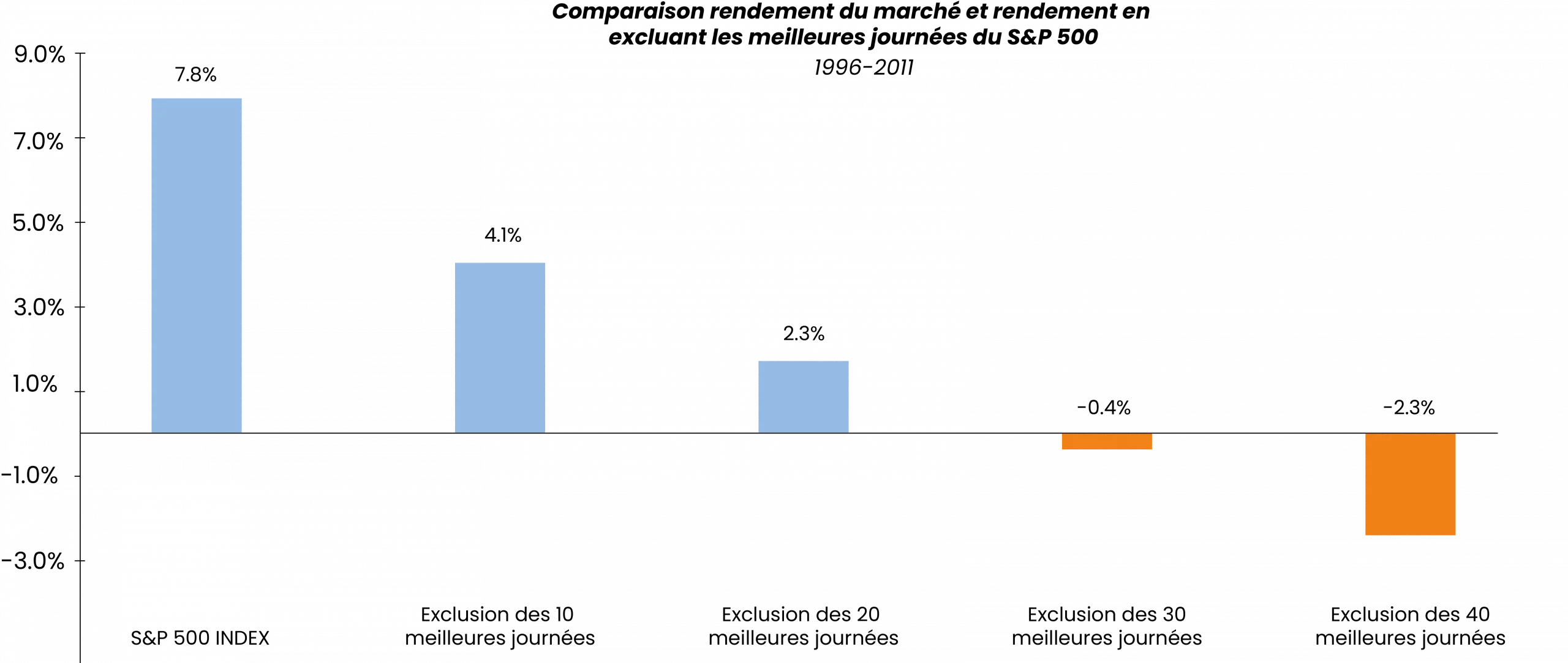

Il existe beaucoup de stratégies différentes sur les marchés financiers quand il s’agit d’investissement, mais la gestion passive est en moyenne bien plus rentable que la gestion active pour toutes les raisons que nous avons évoquée précédemment. Il est difficile de comparer les performances d’une stratégie « acheter et conserver » et une stratégie de market timing, car cette dernière dépendra des anticipations que l’investisseur aura formulé à l’aide de ses analyses, formulations qui varient selon les agents économiques et l’interprétation des informations économiques et financières. Cependant pour se rendre à quel point la stratégie de market timing peut être punitive, analysons le graphique de SchwabCenter pour Financial Research ci-dessous.

Le S&P500 a réalisé une performance de 7.8 % par an de 1996 à 2011, performance que l’on aurait pu obtenir dans une stratégie « Acheter et conserver ». Dans le cas d’une stratégie de market timing, on aurait techniquement pu obtenir une meilleure performance, mais si l’on avait vu la malchance de rater les 10 meilleures journées du S&P500 sur les 15 dernières années, la performance de notre investissement serait de 4.1 % par an (baisse de 3.7 % par rapport à la gestion passive). Si nous avions eu la malchance de rater les 40 meilleures journées du S&P500, car nous nous sommes trompés dans nos analyses, nous aurions pu obtenir une performance négative de -2.3 % par an (9.1 % de moins que la gestion passive).

On voit que les différences de performances du S&P500 lorsqu’on essaye de déterminer les moments dans lesquels il faut investir et les moments dans lesquels il ne faut pas peuvent s’avérer extrêmement punitives.

Maximiser les performances avec la stratégie « Acheter et conserver »?

Il existe quelques optimisations pour maximiser les performances d’une stratégie « Acheter et conserver ». Il est important de comprendre que ce sont des pistes d’améliorations que vous devez envisagez et en aucun cas prendre pour acquis les idées que j’émets. Cet article n’est pas un conseil en investissement, mais une introduction à une stratégie d’investissement intéressante.

Réinvestir les dividendes

La détention d’actions offre la possibilité de recevoir des dividendes, dans une stratégie « acheter et conserver », réinvestir les dividendes (en plus du revenu régulier, si vous ne pouvez pas investir une somme conséquente directement) vous offrira une meilleure performance au long terme, qui est non négligeable. En effet, les dividendes que vous allez réinvestir vont vous permettre de gagner d’autres dividendes issus des dividendes réinvestis. Si vous avez suivi jusqu’ici, vous comprenez que le processus d’intérêts composés s’invite une fois de plus.

Privilégiez les ETFs

Achetez et conserver rime à mon sens de plus en plus avec ETFs. En effet, le fait d’investir dans ces paniers d’actifs prédéfinis permet de ne pas avoir à se pencher sur une répartition poussée et minimise le rééquilibrage que l’investisseur devra réaliser à un moment. Elle permet la diversification en investissant dans de nombreuses actions (ou autre classe d’actifs) et améliore l’équilibre du portefeuille. De plus, certains ETFs réinvestissent automatiquement les dividendes. En d’autres termes, ces ETFs réduisent grandement la charge mentale liée à l’investissement.

Conclusion sur la stratégie « acheter et conserver »

Il me semblait essentiel d’aborder la stratégie d’achat et de conservation d’actifs, car même si elle peut sembler basique, elle demeure une approche rentable, malgré son apparence de stratégie pour débutants. Elle est idéal pour entrer dans le monde des marchés financiers et mixe parfaitement la simplicité avec les performances. Elle est également une stratégie qui offre un confort et une tranquillité d’esprit. J’estime avoir fait le tour des notions importantes liées à cette stratégie. J’espère que l’article vous a plu, laissez un commentaire si c’est le cas et merci pour votre lecture.